Unterschied Brutto- vs. Netto-Mietrendite: Brutto-Mietrendite bezieht sich auf die jährlichen Mieteinnahmen im Verhältnis zum Kaufpreis der Immobilie, während die Netto-Mietrendite zusätzlich Betriebs- und Instandhaltungskosten berücksichtigt.

Einfluss der Kaufnebenkosten: Kaufnebenkosten wie Grunderwerbsteuer, Notargebühren und Maklerprovision erhöhen den effektiven Kaufpreis und können die Netto-Mietrendite deutlich reduzieren.

Eigenkapitalrendite und Objektrendite: Eigenkapitalrendite misst den Gewinn im Verhältnis zum eingesetzten Eigenkapital, Objektrendite bezieht sich auf den Gesamtertrag der Immobilie im Verhältnis zum Gesamtinvestitionswert.

Nutzung des Leverage-Effekts: Der Leverage-Effekt beschreibt, wie Fremdkapital die Eigenkapitalrendite steigern kann, wenn die Gesamtrendite der Immobilie höher ist als der Zinssatz für das Fremdkapital.

Strategien zur Maximierung der Mietrendite: Dazu gehören marktgerechte Mietpreise, Optimierung der Immobilie, effizientes Management, zielgruppenorientierte Vermietung und Nebenkostenoptimierung.

Wichtigste Risiken bei Immobilieninvestments: Marktrisiken, Leerstandsrisiko, Liquiditätsrisiko, Zinsänderungsrisiko, Instandhaltungskosten, regulatorische Risiken und Mietausfallrisiko.

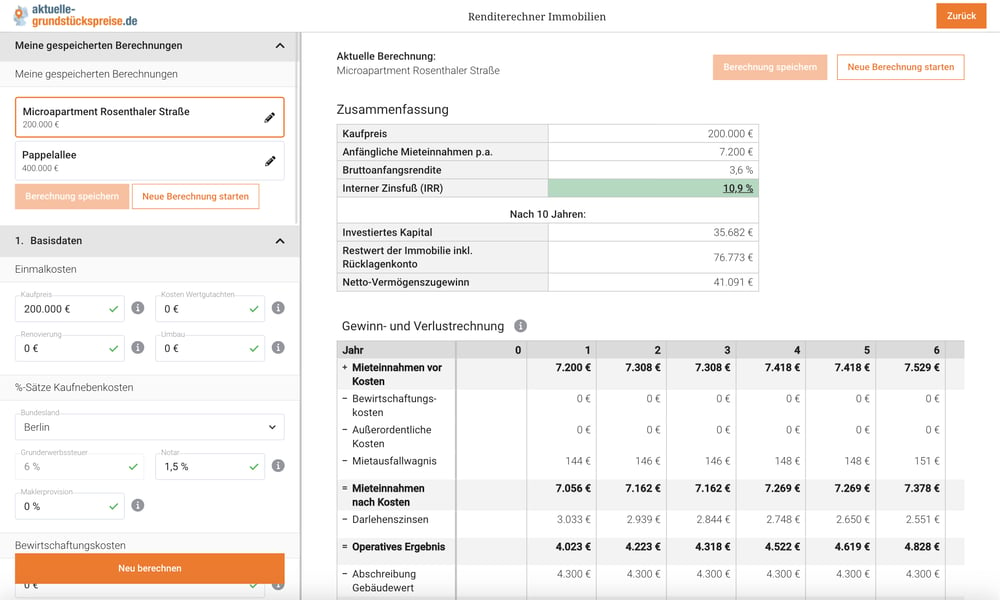

Renditerechner Immobilien

Kostenlos Cashflow und Rendite für Ihre Kapitalanlage berechnen

In der Welt der Immobilieninvestitionen ist die Rendite das Maß aller Dinge. Sie entscheidet darüber, ob eine Investition lukrativ ist oder nicht. Eine präzise Renditeberechnung ermöglicht es Investoren, das Potenzial einer Immobilie als Kapitalanlage objektiv zu bewerten. In diesem umfassenden Ratgeber erfahren Sie, wie Sie mit einem Renditerechner Immobilien bewerten, Ihre Investitionen optimieren und die Fallen des Marktes umgehen können.

Das Wichtigste in Kürze

Inhaltsverzeichnis

1. Definition und Funktionsweise des Renditerechners

2. Brutto-Mietrendite

3. Netto-Mietrendite

4. Unterschied zwischen Netto- und Brutto-Mietrendite

5. Kaufnebenkosten und ihre Auswirkungen

6. Berechnung der Eigenkapital- und Objektrendite

7. Leverage-Effekt und seine Bedeutung

8. Strategien zur Maximierung der Mietrendite

9. Risiken bei Immobilieninvestitionen

10. Bestimmung des fairen Kaufpreises

11. Häufig gestellte Fragen (FAQ)

1. Definition und Funktionsweise des Renditerechners

Ein Renditerechner für Immobilien ist ein unverzichtbares Tool für jeden Investor. Er ermöglicht es, verschiedene Aspekte einer Immobilieninvestition – wie Kaufpreis, Mieteinnahmen, Betriebskosten, Instandhaltungskosten und Finanzierungskosten – in eine klare Renditezahl zu übersetzen. Dieses Tool ist besonders wertvoll, da es eine Vielzahl von Variablen berücksichtigt und somit eine realistische Einschätzung der Rentabilität einer Immobilie ermöglicht.

2. Brutto-Mietrendite

Die Brutto-Mietrendite gibt einen ersten Überblick über die Rentabilität einer Immobilie, ohne dabei Betriebs- und Instandhaltungskosten oder andere nicht umlegbare Nebenkosten zu berücksichtigen. Die Formel lautet:

Brutto-Mietrendite = (Jährliche Mieteinnahmen / Kaufpreis der Immobilie) x 100

Die Brutto-Mietrendite wird in der Praxis für folgende Anwendungsfälle herangezogen:

Erste Einschätzung: Die Brutto-Mietrendite dient als erste grobe Einschätzung der Rentabilität einer Immobilie. Sie ist schnell und einfach zu berechnen und gibt einen ersten Anhaltspunkt, ob eine Immobilie potenziell eine lohnende Investition sein könnte.

Vergleich verschiedener Immobilien: Sie ermöglicht den Vergleich verschiedener Immobilien hinsichtlich ihrer Grundrentabilität. Investoren nutzen sie oft, um verschiedene Objekte in einer ersten Analyse gegenüberzustellen.

Marktvergleich: Die Brutto-Mietrendite kann auch dazu verwendet werden, die Rentabilität einer Immobilie im Vergleich zum allgemeinen Markt oder zu ähnlichen Objekten in der gleichen Region zu bewerten.

Beispiel

Angenommen, Sie kaufen eine Immobilie für 300.000 € und die jährlichen Mieteinnahmen betragen 18.000 €. Die Brutto-Mietrendite wäre dann:

Brutto-Mietrendite = (18.000 € / 300.000 €) x 100 = 6%

3. Netto-Mietrendite

Die Netto-Mietrendite bietet eine genauere Einschätzung der Rentabilität, indem sie auch die nicht umlegbaren Nebenkosten sowie die Kaufnebenkosten berücksichtigt. Die Formel lautet:

Netto-Mietrendite = ((Jährliche Mieteinnahmen - Nicht umlegbare Nebenkosten) / (Kaufpreis der Immobilie + Kaufnebenkosten)) x 100

Die Netto-Mietrendite wird in der Praxis für folgende Anwendungsfälle herangezogen:

Detaillierte Rentabilitätsanalyse: Die Netto-Mietrendite bietet eine genauere und realistischere Einschätzung der Rentabilität, da sie auch die laufenden Kosten und Kaufnebenkosten berücksichtigt. Sie ist daher ein wichtiger Indikator für die tatsächliche Profitabilität einer Immobilieninvestition.

Budgetplanung und Finanzanalyse: Die Berechnung der Netto-Mietrendite hilft Investoren, ein realistisches Budget zu planen und die finanzielle Tragfähigkeit einer Immobilieninvestition zu beurteilen. Sie ist besonders wichtig für die langfristige Finanzplanung und Cashflow-Berechnungen.

Risikobewertung: Durch die Berücksichtigung von nicht umlegbaren Nebenkosten und Kaufnebenkosten ermöglicht die Netto-Mietrendite auch eine bessere Einschätzung der Risiken, die mit der Immobilie verbunden sind. Höhere Nebenkosten können beispielsweise ein Indikator für potenzielle Risiken sein, wie etwa hohe Instandhaltungsaufwendungen.

Entscheidungsfindung: Letztlich dient die Netto-Mietrendite als entscheidende Kennzahl für die endgültige Kaufentscheidung. Sie gibt Investoren ein klares Bild davon, wie rentabel eine Immobilie nach Abzug aller Kosten tatsächlich ist.

Beispiel

Wenn wir dasselbe Beispiel wie oben nehmen, aber zusätzlich annehmen, dass die jährlichen nicht umlegbaren Nebenkosten 2.000 € und die Kaufnebenkosten 15.000 € betragen, dann wäre die Netto-Mietrendite:

Netto-Mietrendite = ((18.000 € - 2.000 €) / (300.000 € + 15.000 €)) x 100 = 5,08%

4. Unterschied zwischen Netto- und Brutto-Mietrendite

Die Brutto-Mietrendite bietet eine erste, grobe Einschätzung der Rentabilität einer Immobilie. Sie wird berechnet, indem die jährlichen Mieteinnahmen durch den Kaufpreis der Immobilie geteilt werden. Diese Kennzahl ist schnell und einfach zu berechnen und wird oft verwendet, um einen ersten Überblick über die Grundrentabilität zu erhalten. Sie ist hilfreich, um verschiedene Immobilien in einer ersten Analyse zu vergleichen oder um die Rentabilität einer Immobilie im Vergleich zum allgemeinen Markt oder zu ähnlichen Objekten in der gleichen Region zu bewerten.

Die Netto-Mietrendite hingegen bietet eine genauere und realistischere Einschätzung der Rentabilität, da sie auch die nicht umlegbaren Nebenkosten sowie die Kaufnebenkosten berücksichtigt. Sie ist ein entscheidender Indikator für die tatsächliche Profitabilität einer Immobilieninvestition. Die Berechnung der Netto-Mietrendite ist besonders wichtig für die Budgetplanung, die Finanzanalyse und die Risikobewertung einer Immobilieninvestition. Sie hilft Investoren, ein realistisches Budget zu planen, die finanzielle Tragfähigkeit einer Investition zu beurteilen und potenzielle Risiken zu identifizieren. Letztlich dient die Netto-Mietrendite als entscheidende Kennzahl für die endgültige Kaufentscheidung, da sie ein klares Bild davon gibt, wie rentabel eine Immobilie nach Abzug aller Kosten tatsächlich ist.

Insgesamt sind sowohl die Brutto- als auch die Netto-Mietrendite unverzichtbare Werkzeuge für jeden Immobilieninvestor. Sie ermöglichen eine fundierte Bewertung und Vergleich von Immobilien und tragen dazu bei, das Risiko von Fehlinvestitionen zu minimieren.

Beispielberechnung von Immobilienrenditen

Immobilie | Kaufpreis | Jährliche Mieteinnahmen | Nicht umlegbare Nebenkosten | Kauf-nebenkosten | Brutto-Mietrendite | Netto-Mietrendite |

|---|---|---|---|---|---|---|

A | 300.000 € | 18.000 € | 2.000 € | 15.000 € | 6,00 % | 5,08 % |

B | 500.000 € | 30.000 € | 3.500 € | 25.000 € | 6,00 % | 5,05 % |

C | 400.000 € | 24.000 € | 4.000 € | 20.000 € | 6,00 % | 4,76 % |

D | 250.000 € | 12.500 € | 1.500 € | 12.500 € | 5,00 % | 4,19 % |

E | 600.000 € | 42.000 € | 6.000 € | 30.000 € | 7,00 % | 5,71 % |

Erklärungen:

Kaufpreis: Der Gesamtpreis, der für die Immobilie bezahlt wird.

Jährliche Mieteinnahmen: Die Gesamteinnahmen aus der Vermietung der Immobilie pro Jahr.

Nicht umlegbare Nebenkosten: Kosten, die nicht auf den Mieter umgelegt werden können, wie z.B. Instandhaltungskosten.

Kaufnebenkosten: Zusätzliche Kosten beim Kauf, wie Grunderwerbsteuer, Notargebühren und Maklerprovisionen.

Brutto-Mietrendite: Berechnet als (Jährliche Mieteinnahmen / Kaufpreis) * 100.

Netto-Mietrendite: Berechnet als ((Jährliche Mieteinnahmen - Nicht umlegbare Nebenkosten) / (Kaufpreis + Kaufnebenkosten)) * 100.

5. Kaufnebenkosten und ihre Auswirkungen

Kaufnebenkosten sind oft ein unterschätzter Faktor bei der Berechnung der Rentabilität von Immobilieninvestitionen. Diese Kosten können einen erheblichen Einfluss auf die Gesamtrendite haben, da sie den effektiven Kaufpreis der Immobilie erhöhen. Zu den typischen Kaufnebenkosten gehören:

Kaufnebenkosten | Beschreibung |

|---|---|

Grunderwerbsteuer | Diese Steuer variiert je nach Bundesland in Deutschland zwischen 3,5% und 6,5% des Kaufpreises. Bei einem Immobilienkauf von 300.000 € könnte die Grunderwerbsteuer also zwischen 10.500 € und 19.500 € liegen. |

Notargebühren | Die Notargebühren für den Kaufvertrag und die Grundbucheintragung liegen in der Regel bei etwa 1,5% des Kaufpreises. Bei einem Kaufpreis von 300.000 € wären das etwa 4.500 €. |

Ggf. Maklerprovision | Die Maklerprovision variiert, liegt aber häufig bei etwa 3% bis 7,14% des Kaufpreises inklusive Mehrwertsteuer. Bei einem Kaufpreis von 300.000 € könnte die Provision also zwischen 9.000 € und 21.420 € betragen. |

Grundbuchkosten | Diese Kosten für die Eintragung ins Grundbuch liegen meist bei etwa 0,5% des Kaufpreises. Bei einem Kaufpreis von 300.000 € wären das 1.500 €. |

Sonstige Kosten | Dazu können beispielsweise Bewertungskosten für die Immobilie oder Beratungskosten gehören. Diese Kosten variieren stark und können einige hundert bis tausend Euro betragen. |

Insgesamt können die Kaufnebenkosten also einen signifikanten Anteil des Gesamtinvestitionsvolumens ausmachen. Bei einem Kaufpreis von 300.000 € könnten die gesamten Nebenkosten leicht zwischen 25.500 € und 47.420 € liegen, was 8,5% bis 15,8% des Kaufpreises entspricht. Diese Kosten müssen in die Berechnung der Netto-Mietrendite einbezogen werden, um ein realistisches Bild der Investition zu erhalten. Eine Vernachlässigung dieser Kosten könnte zu einer Überschätzung der Rentabilität führen und somit das Risiko einer Fehlinvestition erhöhen.

6. Berechnung der Eigenkapital- und Objektrendite

Die Berechnung der Eigenkapital- und Objektrendite ist entscheidend, um die Rentabilität einer Immobilieninvestition umfassend zu bewerten. Beide Kennzahlen bieten unterschiedliche Einblicke in die Performance der Investition.

Eigenkapitalrendite

Die Eigenkapitalrendite (auch Eigenkapitalrentabilität genannt) misst, wie effektiv das eingesetzte Eigenkapital Gewinne generiert. Sie ist besonders relevant für Investoren, die mit Fremdkapital arbeiten. Die Formel lautet:

Eigenkapitalrendite = (Jährlicher Gewinn nach Zinsen / Eingesetztes Eigenkapital) x 100

Beispiel

Angenommen, Sie erzielen einen jährlichen Gewinn von 10.000 € nach Abzug der Zinsen für ein Darlehen und Ihr eingesetztes Eigenkapital beträgt 50.000 €. Die Eigenkapitalrendite wäre dann:

Eigenkapitalrendite = (10.000 € / 50.000 €) x 100 = 20%

Objektrendite

Die Objektrendite (auch Gesamtrendite genannt) betrachtet den Gesamtertrag der Immobilie im Verhältnis zum Gesamtinvestitionswert. Sie gibt Aufschluss über die Rentabilität des gesamten Projekts. Die Formel lautet:

Objektrendite = ((Jährlicher Gewinn vor Zinsen + Wertsteigerung der Immobilie) / Gesamtinvestitionswert) x 100

Beispiel

Wenn Ihr jährlicher Gewinn vor Zinsen 15.000 € beträgt, die Immobilie im Wert um 5.000 € gestiegen ist und der Gesamtinvestitionswert 300.000 € ist, dann wäre die Objektrendite:

Objektrendite = ((15.000 € + 5.000 €) / 300.000 €) x 100 = 6,67%

Die Eigenkapitalrendite ist ein wichtiger Indikator für die Effizienz des eingesetzten Eigenkapitals, während die Objektrendite ein umfassendes Bild der Gesamtrentabilität der Investition bietet. Beide Kennzahlen sollten in die Bewertung einer Immobilieninvestition einfließen, um eine fundierte Entscheidung treffen zu können. Sie helfen Investoren, die Leistung ihrer Investitionen zu messen und zu vergleichen, und sind entscheidend für eine langfristig erfolgreiche Immobilienstrategie.

7. Leverage-Effekt und seine Bedeutung

Der Leverage-Effekt beschreibt in der Immobilienwirtschaft, wie der Einsatz von Fremdkapital die Eigenkapitalrendite einer Investition beeinflussen kann. Dieser Effekt tritt auf, wenn die Gesamtrendite der Immobilie (also die Rendite, die auf das gesamte investierte Kapital, sowohl Eigen- als auch Fremdkapital, erzielt wird) höher ist als der Zinssatz für das aufgenommene Fremdkapital.

Berechnung des Leverage-Effekts

Die grundlegende Formel zur Berechnung des Leverage-Effekts in Bezug auf die Eigenkapitalrendite ist:

Leverage-Effekt = Gesamtrendite der Immobilie - Zinssatz für Fremdkapital

Die erweiterte Formel, die die Eigenkapitalrendite unter Berücksichtigung des Leverage-Effekts berechnet, lautet:

Eigenkapitalrendite mit Leverage = Gesamtrendite der Immobilie + (Gesamtrendite der Immobilie - Zinssatz für Fremdkapital) x (Fremdkapital / Eigenkapital)

Beispiel

Angenommen, die Gesamtrendite Ihrer Immobilie beträgt 6%, der Zinssatz für Ihr Fremdkapital liegt bei 3%, und das Verhältnis von Fremdkapital zu Eigenkapital ist 2:1 (zum Beispiel 200.000 € Fremdkapital zu 100.000 € Eigenkapital). Die Eigenkapitalrendite unter Berücksichtigung des Leverage-Effekts wäre dann:

Eigenkapitalrendite mit Leverage = 6% + (6% - 3%) x (200.000 € / 100.000 €) = 6% + 3% x 2 = 12%

Bedeutung des Leverage-Effekts

Der Leverage-Effekt kann die Rentabilität einer Immobilieninvestition erheblich steigern, insbesondere in Niedrigzinsphasen, wenn die Kosten für Fremdkapital relativ gering sind. Allerdings erhöht der Einsatz von Fremdkapital auch das Risiko, insbesondere wenn die Marktzinsen steigen oder die Immobilienpreise fallen. Daher ist es wichtig, dass Investoren den Leverage-Effekt sorgfältig abwägen und sicherstellen, dass sie auch bei veränderten Marktbedingungen ihre Kreditverpflichtungen erfüllen können.

Insgesamt ist der Leverage-Effekt ein mächtiges Werkzeug in der Immobilieninvestition, das, wenn es klug eingesetzt wird, die Rentabilität einer Investition erheblich steigern kann. Es erfordert jedoch ein tiefes Verständnis der Marktdynamik und ein sorgfältiges Risikomanagement.

8. Strategien zur Maximierung der Mietrendite

Die Maximierung der Mietrendite ist ein zentrales Ziel für Immobilieninvestoren. Es gibt verschiedene Strategien, die angewendet werden können, um dieses Ziel zu erreichen:

Marktgerechte Mietpreise: Stellen Sie sicher, dass die Mieten Ihrer Immobilie marktgerecht sind. Regelmäßige Marktanalysen und Vergleiche mit ähnlichen Objekten in der Umgebung können dabei helfen, die Mieten angemessen festzusetzen.

Optimierung der Immobilie: Investitionen in Renovierungen und Modernisierungen können die Attraktivität der Immobilie erhöhen und somit höhere Mieteinnahmen ermöglichen. Dies kann von kosmetischen Verbesserungen bis hin zu umfassenden Sanierungen reichen.

Effizientes Management: Ein effizientes Management der Immobilie kann dazu beitragen, Kosten zu senken und die Rentabilität zu erhöhen. Dies umfasst die regelmäßige Wartung und Instandhaltung, um größere Reparaturen zu vermeiden, sowie ein effektives Mietermanagement.

Zielgruppenorientierte Vermietung: Die Ausrichtung auf bestimmte Mietergruppen, wie z.B. Studenten, Familien oder Senioren, kann dazu beitragen, die Immobilie optimal zu nutzen und die Mieteinnahmen zu maximieren.

Nebenkostenoptimierung: Überprüfen Sie regelmäßig die Nebenkosten und suchen Sie nach Möglichkeiten, diese zu reduzieren, z.B. durch energieeffiziente Maßnahmen oder den Wechsel zu günstigeren Anbietern.

Mehrwert schaffen: Bieten Sie zusätzliche Dienstleistungen oder Annehmlichkeiten an, die es Ihnen ermöglichen, höhere Mieten zu verlangen. Dazu könnten beispielsweise Möblierung, High-Speed-Internet oder zusätzliche Sicherheitsfeatures gehören.

Flexible Mietverträge: Flexible Mietverträge, wie beispielsweise kurzfristige Vermietungen oder möblierte Wohnungen, können in bestimmten Märkten höhere Renditen erzielen.

Steuerliche Optimierung: Nutzen Sie steuerliche Vorteile und Abschreibungsmöglichkeiten, um die Gesamtrentabilität Ihrer Immobilieninvestition zu verbessern.

Diversifikation: Die Diversifikation Ihres Immobilienportfolios kann Risiken reduzieren und die Gesamtrendite stabilisieren. Dies kann durch Investitionen in verschiedene Arten von Immobilien oder in unterschiedlichen geografischen Lagen erfolgen.

Aktives Schuldenmanagement: Ein aktives Management Ihrer Kredite und Schulden kann dazu beitragen, die Finanzierungskosten zu minimieren und die Eigenkapitalrendite zu maximieren.

Durch die Anwendung dieser Strategien können Immobilieninvestoren ihre Mietrendite maximieren und das volle Potenzial ihrer Investitionen ausschöpfen. Wichtig ist dabei, stets ein ausgewogenes Verhältnis zwischen Risiko und Rendite zu wahren und die Marktbedingungen kontinuierlich zu beobachten.

9. Risiken bei Immobilieninvestitionen

Bei Immobilieninvestitionen gibt es verschiedene Risiken, die sorgfältig berücksichtigt werden müssen, um realistische Renditeerwartungen zu setzen und potenzielle Verluste zu minimieren. Diese Risiken sollten in der Renditeberechnung und in der Gesamtstrategie berücksichtigt werden:

Risiko | Beschreibung | Berücksichtigung in der Renditeberechnung |

|---|---|---|

Marktrisiken | Immobilienmärkte können Schwankungen unterliegen, die durch wirtschaftliche Veränderungen, Zinsänderungen oder politische Entscheidungen beeinflusst werden. Diese Marktrisiken können sich auf die Wertentwicklung und die Vermietbarkeit der Immobilie auswirken. | Es ist wichtig, konservative Annahmen bezüglich der Wertsteigerung und der Mieteinnahmen zu treffen. Ein Puffer für mögliche Marktabschwünge sollte eingeplant werden. |

Leerstandsrisiko | Leerstände können zu Einnahmeausfällen führen und die Rendite erheblich beeinträchtigen. | In der Renditekalkulation sollte ein realistischer Prozentsatz für potenzielle Leerstände angesetzt werden. |

Liquiditätsrisiko | Immobilien sind illiquide Vermögenswerte, und der Verkauf kann Zeit in Anspruch nehmen. In Krisenzeiten kann dies zu Problemen führen, wenn schnell Liquidität benötigt wird. | Eine solide Liquiditätsreserve sollte als Teil der Gesamtinvestitionsstrategie berücksichtigt werden. |

Zinsänderungsrisiko | Bei der Finanzierung mit Fremdkapital besteht das Risiko, dass steigende Zinsen die Finanzierungskosten erhöhen. | Es ist ratsam, Szenarien mit verschiedenen Zinssätzen durchzurechnen, um die Auswirkungen auf die Rendite zu verstehen. |

Instandhaltungs- und unvorhergesehene Kosten | Unvorhergesehene Reparaturen und Instandhaltungskosten können die Rendite beeinträchtigen. | Eine realistische Schätzung der Instandhaltungskosten und ein Budget für unvorhergesehene Ausgaben sollten in die Renditeberechnung einfließen. |

Regulatorische Risiken | Änderungen in der Gesetzgebung, beispielsweise im Mietrecht oder bei Steuern, können Auswirkungen auf die Rentabilität haben. | Es ist wichtig, auf dem Laufenden zu bleiben und potenzielle Änderungen in der Gesetzgebung in der langfristigen Planung zu berücksichtigen. |

Mietausfallrisiko | Das Risiko, dass Mieter die Miete nicht zahlen, kann zu Einnahmeausfällen führen. | Eine sorgfältige Mieterauswahl und gegebenenfalls der Abschluss einer Mietausfallversicherung können dieses Risiko mindern. |

Durch die Berücksichtigung dieser Risiken in der Renditeberechnung und in der Investitionsstrategie können Immobilieninvestoren besser vorbereitet sein und realistische Erwartungen an ihre Investitionen stellen. Es ist wichtig, ein ausgewogenes Verhältnis zwischen Risiko und Rendite zu finden und stets eine vorsichtige und informierte Herangehensweise zu wählen.

10. Bestimmung des fairen Kaufpreises

Die Bestimmung eines fairen Kaufpreises ist ein kritischer Schritt bei jeder Immobilieninvestition. Es geht darum, einen Preis zu ermitteln, der sowohl die aktuelle Marktsituation als auch den Zustand und das Potenzial der Immobilie widerspiegelt. Hierbei spielt der Immobiliengutachter eine entscheidende Rolle.

Rolle des Immobiliengutachters

Objektive Bewertung: Ein Immobiliengutachter bietet eine objektive und unparteiische Einschätzung des Wertes einer Immobilie. Diese Professionalität ist besonders wichtig, um emotionale oder subjektive Faktoren, die die Kaufentscheidung beeinflussen könnten, auszuschließen.

Marktanalyse: Gutachter führen eine detaillierte Marktanalyse durch. Sie berücksichtigen dabei vergleichbare Immobilien, aktuelle Markttrends und historische Daten, um einen realistischen Marktwert der Immobilie zu bestimmen.

Bewertung des Zustands: Ein wesentlicher Teil der Arbeit eines Gutachters ist die Bewertung des physischen Zustands der Immobilie. Sie prüfen die Bausubstanz, eventuelle Mängel, Renovierungsbedarf und andere Faktoren, die den Wert der Immobilie beeinflussen können.

Berücksichtigung von Besonderheiten: Immobiliengutachter berücksichtigen auch besondere Merkmale der Immobilie, wie Lage, Ausstattung, Energieeffizienz und potenzielle Entwicklungsmöglichkeiten, die den Wert steigern oder mindern können.

Erstellung eines Gutachtens: Das Ergebnis der Bewertung ist ein ausführliches Gutachten, das den geschätzten Marktwert der Immobilie angibt. Dieses Gutachten kann als Verhandlungsbasis beim Kauf dienen und hilft, eine fundierte Kaufentscheidung zu treffen.

Risikominimierung: Durch die Einbeziehung eines Immobiliengutachters können Investoren das Risiko einer Überzahlung minimieren und sicherstellen, dass sie eine fundierte Entscheidung auf Basis solider Daten und Fakten treffen.

Bedeutung für die Renditeberechnung

Die Bestimmung des fairen Kaufpreises durch einen Immobiliengutachter ist auch für die Renditeberechnung von großer Bedeutung. Ein zu hoch angesetzter Kaufpreis kann die Rentabilität der Investition erheblich beeinträchtigen, während ein fairer Preis die Grundlage für eine solide Rendite bildet. Die Bewertung durch einen Gutachter bietet eine realistische Grundlage für die Berechnung der erwarteten Mietrendite und hilft, die Investition richtig zu bewerten.

Insgesamt ist die Einbeziehung eines Immobiliengutachters ein wichtiger Schritt, um einen fairen Kaufpreis zu bestimmen und eine fundierte Investitionsentscheidung zu treffen. Sie trägt dazu bei, das Risiko von Fehlinvestitionen zu reduzieren und die Chancen auf eine erfolgreiche Immobilieninvestition zu erhöhen.

11. Häufig gestellte Fragen (FAQ)

Ausklappen!

Ausklappen!Was ist ein Immobilienrenditerechner und wie funktioniert er?

Wie berechnet man die Brutto-Mietrendite einer Immobilie?

Was ist der Unterschied zwischen Brutto- und Netto-Mietrendite?

Wie beeinflussen Kaufnebenkosten die Rendite einer Immobilie?

Was versteht man unter der Eigenkapitalrendite bei Immobilien?

Wie wird die Objektrendite berechnet und warum ist sie wichtig?

Was ist der Leverage-Effekt und wie wirkt er sich auf die Immobilienrendite aus?

Welche Faktoren beeinflussen die Mietrendite einer Immobilie am meisten?

Wie kann man die Mietrendite einer Immobilie maximieren?

Welche Risiken sind mit Immobilieninvestitionen verbunden?

Wie berücksichtigt man Marktrisiken bei der Renditeberechnung?

Inwiefern spielen Zinsänderungsrisiken eine Rolle bei Immobilieninvestitionen?

Wie kann man das Leerstandsrisiko in der Renditeberechnung berücksichtigen?

Welche Rolle spielt die Instandhaltung bei der Berechnung der Immobilienrendite?

Wie kann man den fairen Kaufpreis einer Immobilie bestimmen?

Alle Berechnungen unterliegen den vom Nutzer getroffenen Annahmen. Es handelt sich lediglich um eine automatisierte Ermittlung von rechnerischen Werten, die der Visualisierung und Vereinfachung dienen. Dieser Rechner ersetzt nicht die persönliche Beratung durch einen Experten. Eine Haftung für die Richtigkeit und Vollständigkeit der Ergebnisse wird deshalb nicht übernommen. Die materielle Entwicklung einer Immobilienanlage kann in der Realität anders verlaufen. Es wird in keinem Fall zum Kauf oder Verkauf irgendwelcher Immobilien aufgefordert.

Dieser Rechner wird regelmäßig aktualisiert.